2024: O que esperar?

Muitas analises já foram divulgadas para o ano de 2024, mas sendo um adepto do sistema KISS (“Keep it simple, stupid!”- “Mantenha simples, estúpido!”), onde: “afirma que a maioria dos sistemas funciona melhor se forem mantidos simples em vez de complicados; portanto, a simplicidade deve ser um objetivo chave no projeto, e a complexidade desnecessária deve ser evitada”, centraremos a analise na trajetória inflacionária global até o momento.

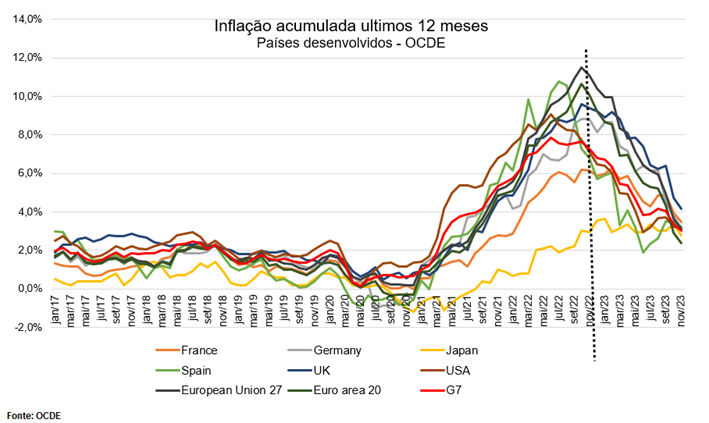

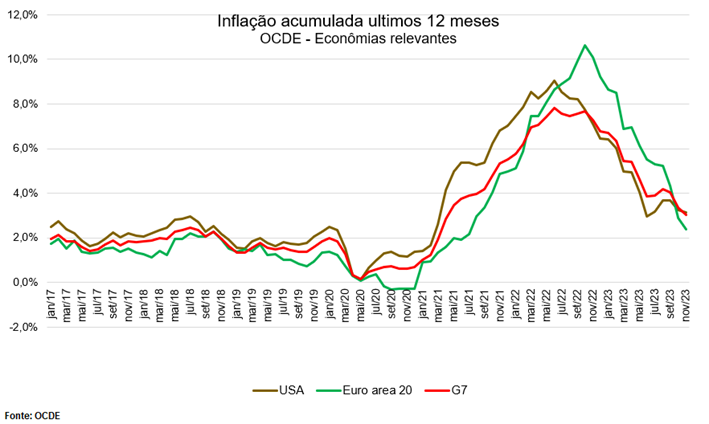

Desde o final de 2022 a inflação vem convergindo “de volta”, para os patamares esperados pelos principais bancos centrais dos países desenvolvidos, algo em torno de 3% a.a.

Ao que tudo indica, 2024 poderá ser o ano do relaxamento monetário sem maiores pressões inflacionárias, pelo menos é o consenso dos analistas até o momento.

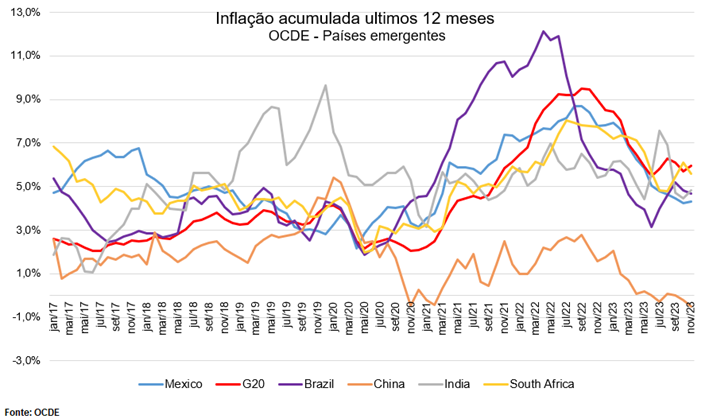

Em relação aos países emergentes, a desaceleração inflacionária também é vista, apenas o patamar de estabilização parece ser levemente mais alto.

É importante destacar a inflação chinesa, pois nunca saberemos se os dados oficiais são fidedignos ou não, mas, em tese, temos de trabalhar com eles.

Desde o fim de 2020, ainda durante a pandemia, a inflação chinesa foi bem mais baixa que a média dos emergentes, sendo que, no fim de 2023, passou a deflação.

Essa observação é muito relevante, dado que, a China segue sendo o maior importador de comodities global, inclusive em petróleo, e sua aparente desaceleração tem um impacto significativo nos seus preços internacionais.

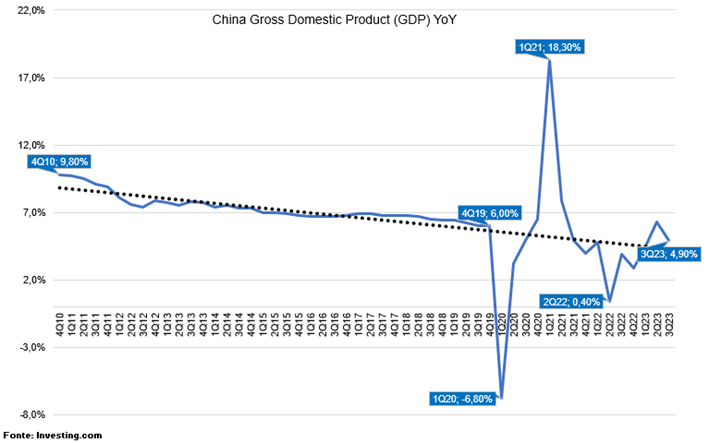

De fato, o PIB Chines vem desacelerado suavemente desde e 2010, após o imenso estímulo dado pelo governo ao setor imobiliário, pós crise financeira do sub-prime americano. Vele ressaltar que, o PIB chines dobrou de tamanho em termos nominais na moeda local, o Remmimbi (¥). Então o decréscimo da taxa de crescimento é, em tese, um caminho natural fruto do crescente aumento da base de comparação ano após ano.

Nos últimos anos, o crescimento da indústria da construção civil, vem, até certo ponto, carregando o crescimento do PIB chines e desde 2021, o setor está em crise.

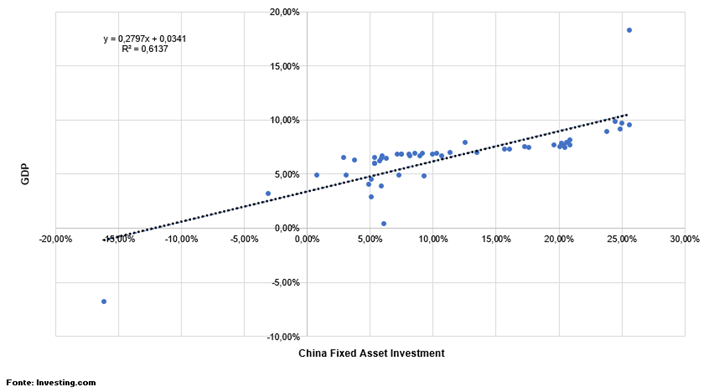

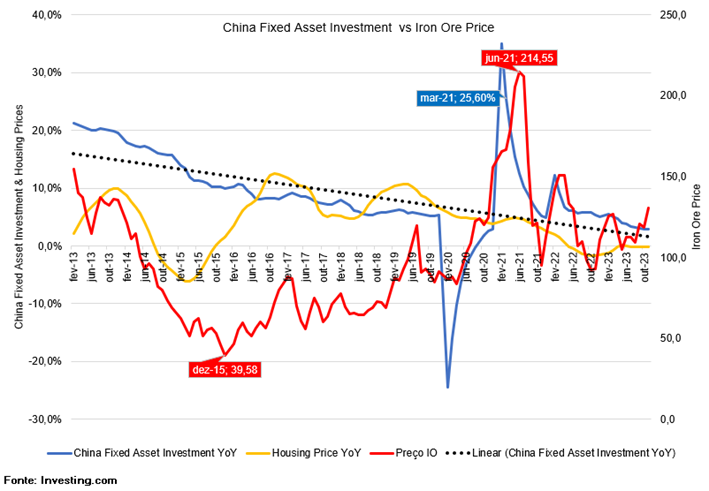

Os dados de China Fixed Asset Investment (Investimento em ativos fixos na China) medem a mudança nos gastos totais em investimentos de capital não rurais, como fábricas, estradas, redes elétricas e propriedades, vem numa trajetória de crescimento anual, muito similar a do PIB.

Um exercício simples de regressão linear entre China Fixed Asset Investment e o PIB Chinês, mostra que existe uma relação de causalidade não desprezível entre setor de construção civil, pesada ou não.

Essa relação não é novidade para aqueles que acompanham o cenário internacional, mas é também daí, que o Governo Chines deve tentar mudar o cenário de crescimento do PIB no curto prazo.

Tentar relacionar o preço internacional do minério de ferro (IO – Iron Ore) tem como objetivo apenas relacionar o peso da China na demanda global de commodity, poderia ser soja ou outra comodity qualquer.

Em resumo, para os países emergentes, representado pelo G20, a deflação e a desaceleração do PIB que a China vem apresentando, tem impactando os preços internacionais das commodities e consequentemente ajudando muito a convergência inflacionária observada nos países desenvolvidos, como veremos a seguir. Uma melhora do crescimento econômico chines em 2024, tem o potencial de trazer mais dificuldades aos bancos centrais do G7.

2024: Inflação G7 ou EUA

O gráfico abaixo é apenas para estabelecer visualmente a forte correlação, ou peso, da inflação americana com a de todos os países do G7, abrindo espação para análises especificas a respeito da inflação

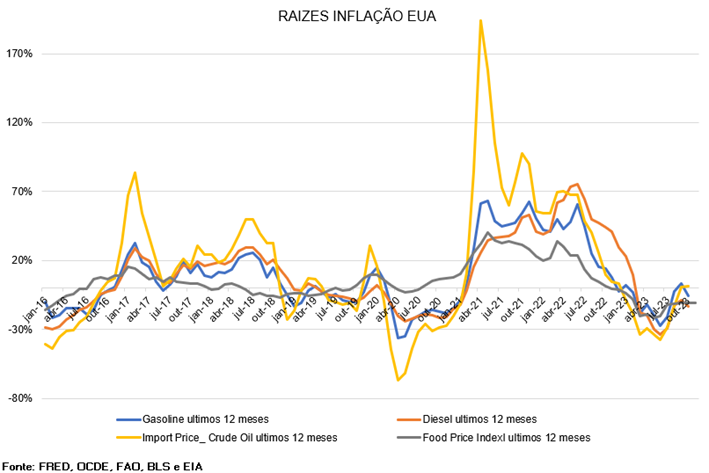

Abaixo apresentamos dados que mostram como as commodities andaram em 2022 e 2023 de forma bem parecida. O Food Price Index é um dado divulgado mensalmente pela FAO (Food and Agriculture Organization of the United Nations – Organização das Nações Unidas para a Alimentação e a Agricultura).

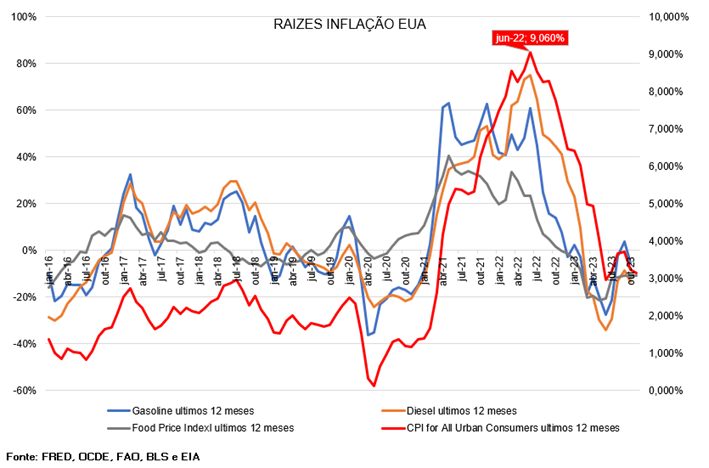

Substituindo os dados os dados de Import Prices_Crude Oil, pelos dados do CPI americano cheio, incluindo comida e energia, o chamado headline, acredito que a percepção de que, o que realmente influenciou a convergência global foram as commodities e consequentemente com a desaceleração chinesa.

Basicamente os índices de inflação, apesar de refletir uma cesta de consumo de uma determinada faixa de renda, eles também acabam se dividindo entre produtos tradables (negociáveis) e nontradable (não negociáveis). O “negociáveis” no caso refletem produtos que podem ser substituíveis por produtos importados e consequentemente os “não negociáveis”, podem ser definidos como serviços. Afinal não podemos substituir nosso corte de cabelo, por exemplo.

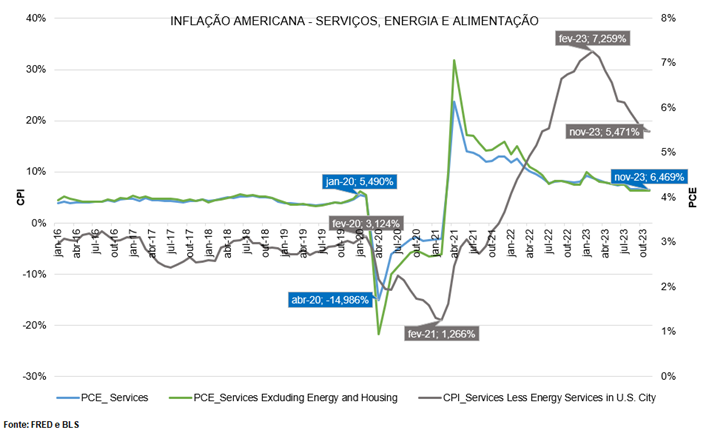

Dito isso, tanto o CPI (Consumer Price Index) e PCE (Personal Consumption Expenditures) são apresentados excluindo preços de alimentação e energia, dado sua significativa volatilidade.

Já vimos o peso das commodities na convergência da inflação global, especialmente para os países desenvolvidos, mas agora veremos os serviços de forma segregada.

Então, serviços são preços muito mais rígidos que os negociáveis, respondem a renda disponível e quando os preços dos produtos negociáveis sobem, diminui a renda disponível para consumo de serviços e vice-versa, que é o caso atual.

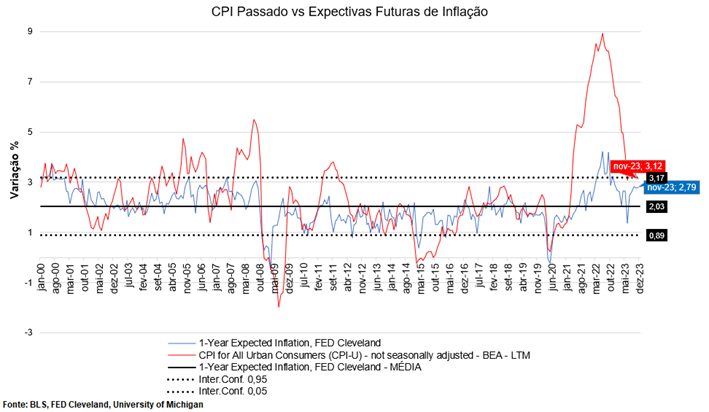

O FED de Cleveland divulga mensalmente uma expectativa de inflação, algo na linha do que podemos ver no Relatório FOCUS, divulgado pelo Bacen.

Olhando para a média da inflação esperada do FED Cleveland, vemos o objetivo do FOMC, ou seja, 2%. O melhor dos mundos é quando a expectativa está, ou foi, bem aderente a inflação observada, como vimos entre 2010 e 2020.

Então, o resumo seria: existe uma convergência inflacionária nos EUA, talvez não como o esperado ainda, as expectativas seguem mais perto de 3%, que 2%. Até o momento, o efeito de reflação do CPI se deu com base na queda de commodities, é isso aconteceu porque a China desacelerou.

Inflação Brasil

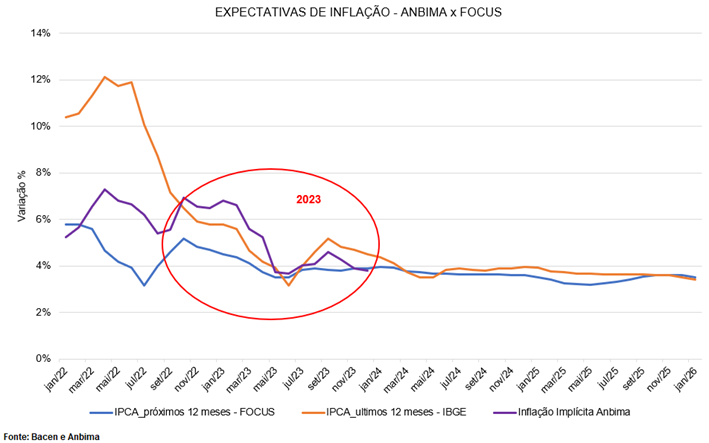

Eu poderia falar sobre a convergência, mas o efeito do preço de energia e commodities em geral vem tenho o mesmo efeito que vimos pelo mundo anteriormente. Então a questão que gostaria de observar é a convergência entre “passado” e “futuro”, da inflação observada nos últimos doze meses e a divulgada pelo FOCUS, a esperada para os próximos doze meses

O ano de 2023 foi, de fato, o ano da convergência inflacionaria, como o Bacen esperava, mas que a reflação, até mesmo deflação, dos preços de energia e combustíveis – e seus efeitos secundários – ajudou significativamente, também é um fato.

Temos de ressaltar que, no fim de 2023, a chamada Inflação Implícita, aquela esperada pelo mercado para os próximos doze meses e divulgada pela ANBIMA, diferente dos economistas consultados pelo FOCUS, também convergiu para o patamar de 3,7%/3,8%, a caminho da Meta de 3,5% do Bacen.

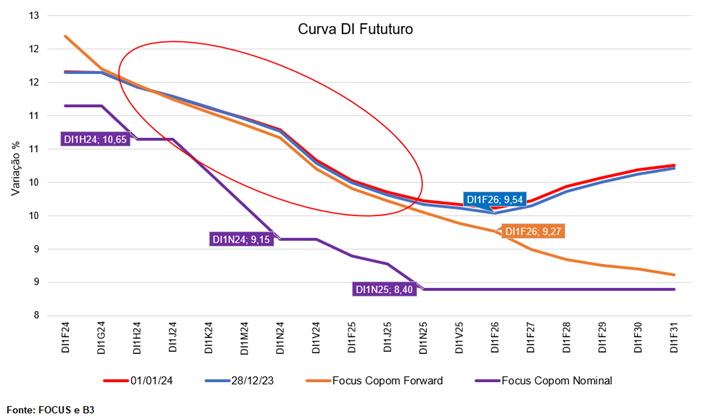

Da mesma forma, os juros futuros mais líquidos, o mercado de DI Futuro na B3, vem mostrando uma convergência em relação a queda da Selic.

O Focus Copom Nominal, é a queda da Selic/CDI esperada e precificada pelo mercado. A curva laranja, Focus Copom Forward, é o acumulado diário da queda esperada da Selic/CDI pelo FOCUS.

Vale notar que, a curva futura de juros segue bem aderente até o final de 2025, o prêmio adicional em relação a expectativa de mercado, só de 2026 para frente.

Tal convergência do mercado para o FOCUS e consequentemente para a Meta do Bacen, em tese, deve trazer um foco maior para os juros reais, aqueles acima da inflação, que serão pagos pelo Governo aos investidores e poupadores.

A questão fiscal e a relação Dívida Pública/PIB devem ganhar mais espaço nas discussões sobre a provável trajetória dos juros, porque se a inflação está convergindo é porque a curva de queda da Selic/CDI embutida no FOCUS – e no mercado – é a trajetória que leva a convergência. Qualquer alteração mais agressiva na queda da Selic/CDI esperada hoje, pode levar a um aumento das expectativas inflacionárias.

Conclusão

No Brasil e no mundo, a política monetária dos principais bancos centrais foi significativamente ajudada pela queda dos preços da commodities em geral, que teve como principal expectativa e desaceleração da China.

A questão central de 2024, é se a China segue desacelerando, ajustando seu setor de construção, ou reage aos estímulos que o Governo vem implementando?

Ainda acredito que o “consenso é burro”, mas a cada dia a convergência das expectativas converge com mais facilidade, consequência do crescimento da utilização de bancos de dados cada vez maiores e mais acessíveis, sem falar em IA.

As metodologias de previsão estatísticas, hoje são ferramentas muito acessíveis, e os dados são basicamente os mesmos, então expectativas convergindo com mais facilidade e rapidez será um cenário cada vez mais normal.

Por isso, o risco do mercado, a variação abrupta de preço, deverão crescer exponencialmente daqui em diante.

Por Jose Mauricio Dolabella Haddock Lobo

Abra sua conta agora

Time Ativa