Para onde irá o setor aéreo? Veja nossa análise sobre o atual momento.

O setor de turismo, bem como todos seus segmentos, como a aviação civil, está passando por diversas transformações desde a instauração da pandemia. De março até agora, não faltaram negociações, renegociações, melhoras nas expectativas, pioras, reviravoltas e afins. Apesar da instabilidade, o setor aéreo voltou a ser alvo de bons prognósticos por diversas casas de análise na semana passada. Mesmo ainda permanecendo neutros, reconhecemos alguns avanços, mas elencamos que ainda é cedo para cravar uma recuperação sustentável do setor. Neste sentido, preparamos este texto com alguns predicados que corroboram nosso atual sentimento.

Índice

Números recentes a serem analisados

Na sexta feira passada, dia 18/09, tivemos a divulgação por parte da ANAC de dados referentes ao mês de agosto. Por mais que houvessem dados louváveis na comparação mês a mês, como o aumento de 38% na receita por passageiro-quilômetro(RPK) e 36,5% na oferta passageiro-quilômetro (ASK) e assim, por conseguinte, a obtenção de um load factor de 75,8%, nosso entendimento é que qual prognóstico futuro ainda carece de uma base convincente, sendo assim, qualquer cenário ainda é assimétrico de ser aferido com relativa estabilidade, o que, por estratégia de defesa, nos faz ser mais céticos ao momento do setor.

Mesmo a fase mais aguda da pandemia parecer ter passado, as leituras anuais continuam dando a noção do tombo do setor. A RPK de agosto/20 apresentou queda de 67,5% YoY ao passo que a oferta ainda se encontra 64,6% menor YoY. O load factor de um ano atrás era de 82,4%. Não obstante as fortes quedas anuais, precisamos lembrar que a recuperação dos preços referentes aos players do setor foi motivada pelas expectativas de melhora quanto a demanda ao término deste ano. Para o fim de 2020, Gol projetou a volta de 80% de sua demanda pré corona ao passo que a Azul 60% e a CVC 70%. Ambas as projeções passam longe da queda de quase 70% verificada na comparação ano contra ano na demanda em agosto. Desta forma, ainda enxergamos um hiato entre as expectativas e a economia real.

O contexto brasileiro

Ainda no centro das questões envolvendo demanda, precisamos nos lembrar que, diferentemente no Hemisfério Norte, nossa alta temporada se inicia em dezembro e as aéreas planejam melhoras vertiginosas em suas demandas e níveis de monetização durante este período.

A experiência europeia, que verifica expansão de casos justamente nesta época, é um sinal que tal expectativa por parte das aéreas podem não estar de acordo com o que virá acontecer. Lembramos ainda que, ainda devido a desdobramentos do coronavírus, o terceiro trimestre das companhias aéreas brasileiras ainda será recheado de acordos com credores, colaboradores e afins. Desta forma, encaramos o quarto trimestre como chave para recuperação das aéreas, sendo esse o momento de alcance das expectativas ao período, quando finalmente teríamos um cenário mais limpo a nível de pandemia e favorável para o turismo, primordial para o entendimento da nova dinâmica do setor. Enxergamos que, se deflagrado cenário distinto ao previsto pelas aéreas, o mesmo seria bem pejorativo para as atuais condições e pretensões das empresas do setor – operacional e financeiramente.

Em linhas gerais, quando divulgou o balanço do segundo trimestre, a Azul fez uma previsão de queima de caixa de R$ 3 milhões ao término de 2020. Neste cômputo, possivelmente a companhia acoplou uma pior expectativa quando ao terceiro trimestre e uma forte melhora no último trimestre do ano.

A experiência europeia coloca em xeque a expectativa da companhia e, por conseguinte, de todo o setor. Ainda mais quando lembramos que o dólar segue perenemente acima de R$ 5,45. Por mais que a Azul esteja majoritariamente “hedgeada” até R$ 5,50, o momento, certamente não deflagra a animação demonstrada por alguns nichos do mercado nos últimos dias.

A ajuda do BNDES

Quanto à ajuda do BNDES, evidente que a mesma chega em boa hora para Azul e Gol. Certamente, a atual crise será melhor enfrentada de posse deste dispositivo. Todavia, a demora pela qual a mesma se formou e o passo tomado pela Latam, de aderir ao chapter 11, e mesmo após a primeira recusa na corte americana, não avançar rumo a busca de uma solução de ajuda do banco de fomento brasileiro, corrobora que tal, diferentemente de outrora, vem somada a um preço diferente das ajudas anteriores.

Isto é, o BNDES, corretamente, metrifica cada centavo distribuído e, atualmente, cobra o devido preço pelo auxílio. Em suma, as companhias, tanto as que optaram pela ajuda do banco brasileiro como a Latam, terão que demonstrar uma capacidade ímpar de lidar com seus desafios a nível de caixa, capital de giro e investimentos para lidar com suas restrições orçamentárias daqui para frente. Realizar tal façanha diante de um mercado pujante já tem suas dificuldades. Realizar tais ajustes diante das condições mercadológicas atuais é ainda mais desafiante e irá exigir das aéreas uma fortíssima disciplina operacional e financeira, algo que difere ao modo modus operandi das mesmas no país, onde constantemente, se encontravam sob deflagrado e famigerado poder de barganha perante consumidores e credores.

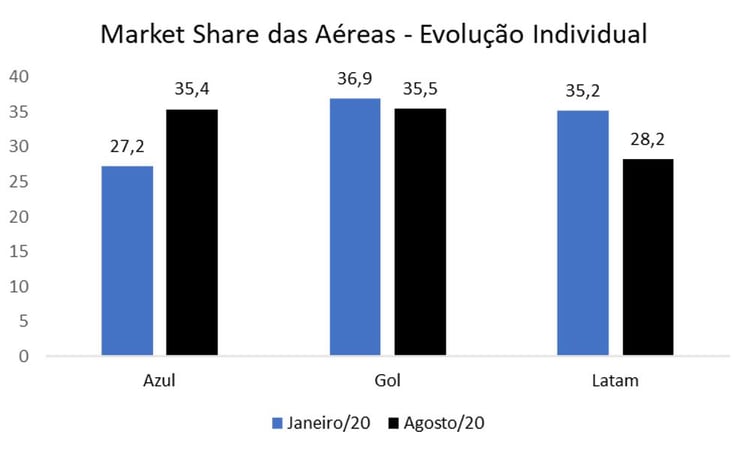

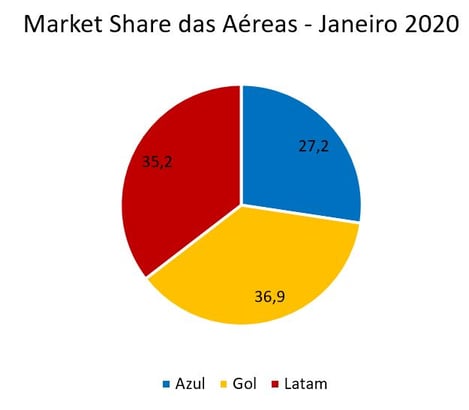

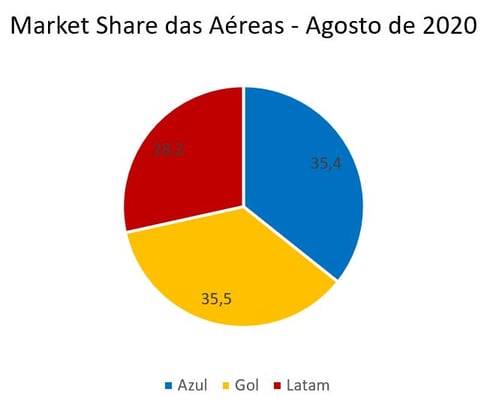

Neste sentido, mesmo a Azul tendo despontada como uma possível vencedora no momento atual por conta de seu subido aumento de participação de mercado, passando de 27,2% no início do ano para 35,4% em agosto, ainda é difícil classificar o ganho como perene uma vez que o mercado ainda está sujeito a alterações diante de medidas que deverão ser tomadas para adaptar as áreas e o escopo de suas atividades ao novo normal.

Nossas percepções sobre o assunto

No contexto mercadológico, ainda consideramos como possível a evolução do atual nível de parceria entre Latam e Azul de codeshare para uma joint venture. Neste sentido, deflagramos implicitamente que, nem mesmo o funcionamento oligopolístico deste mercado conseguirá manter a operacionalidade prosaica das aéreas sob os moldes atuais. Lembramos que a Azul, por conta de seu posicionamento regional, onde atua em mais de 3/5 de suas rotas sem sobreposição, possui um poder de pricing maior que seus pares. Todavia, como vemos a demanda atual mais concentrada nos hubs e a própria Azul, necessitando montar três hubs, em Viracopos, Confins e Guararapes, temos dúvidas a respeito da confirmação desta vantagem à médio prazo.

Com relação à Gol, mesmo observando algumas relevantes vantagens causadas pela estrutura de custos mais simplificada e uma estratégia majoritariamente pautada em hubs, compartilhamos as mesmas preocupações quanto às dificuldades de se ajustar a nova realidade financeira do setor, bem como a nova demanda a ser observada pelo mesmo.

Desta forma, a despeito da inegável majoração dos números nas leituras mês a mês, nos mantemos reticentes quanto à dinâmica futura do setor e preferimos manter nossa posição neutra às ações do setor. Sem saber o peso atual dos novos elementos e condicionantes do setor em suas estruturas econômico-financeiras, fica cada vez mais difícil estimar a autonomia das empresas aéreas. Até o próximo artigo!

Abra sua conta agora

Ilan Arbetman