Novas projeções de inflação e impactos na política monetária

No Palavra do Especialista de hoje, atualizaremos a nossa perspectiva de inflação para 2020 e 2021 e, depois, seus impactos no atual ciclo da taxa de juros.

Na última terça (25/11), conhecemos o resultado do IPCA-15 de novembro, que nos surpreendendo em 15bps, ao exibir alta de 0,81% frente à nossa expectativa de 0,66%.

O protagonismo do setor de transportes

Parte relevante dessa alteração foi atribuída ao desvio em alimentação, cujo a perspectiva segue sendo a temporalidade no choque. Contudo, tivemos um outro grupo também protagonista, neste caso, de comportamento mais “perenizado”: os transportes.

Especificamente dentro de transportes, os combustíveis deverão avançar com novos reajustes de gasolina em breve, e os automóveis (novos e usados) exercerão pressão nesse IPCA de novembro, sustentando também a alta no último bimestre.

A revisão de nossas projeções

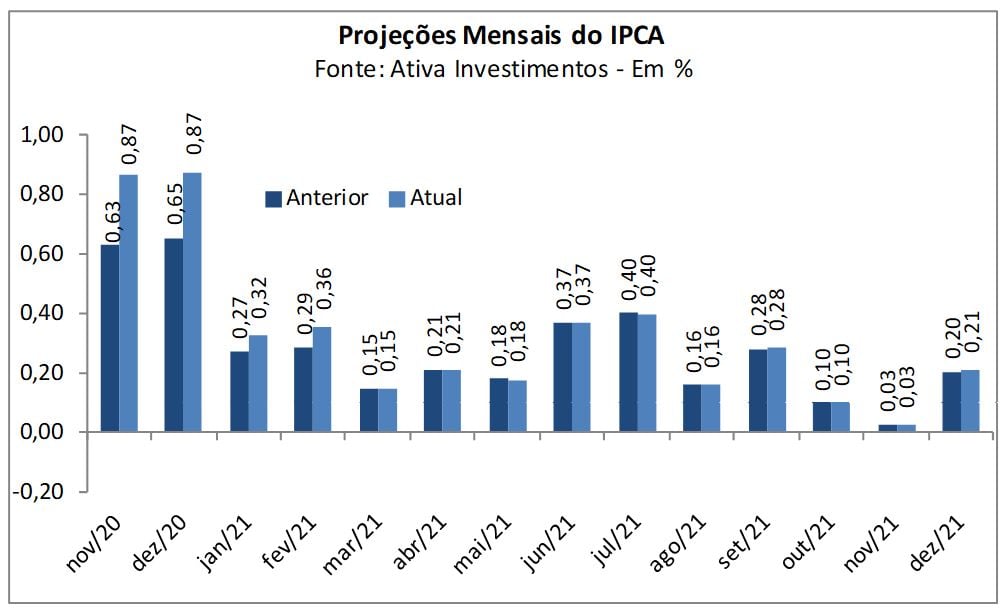

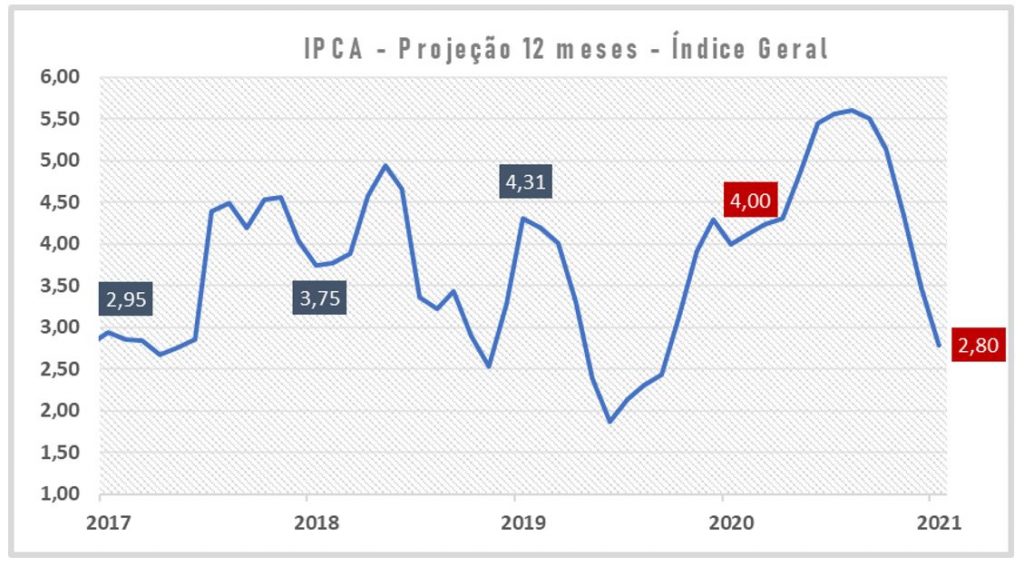

Como podemos observar nas alterações das curvas mensais de inflação, depois do resultado do IPCA-15 de novembro revisamos a projeção de IPCA 2020 de 3,5% para 4,0%, com impacto marginal sobre o IPCA de 2021, de 2,7% para 2,8%.

A alteração para a revisão de 2021 foi de cunho meramente inercial, uma vez que subimos o IPCA do ano que o precedeu. Assim, passamos ao salto promovido para 2020.

Entretanto, a elevação de 2020 ainda não representa alteração na nossa projeção de Selic, que permanece com a perspectiva de juros à 2,0% até dezembro de 2021. Isso se dá por alguns motivos simples. O primeiro e óbvio é que 2020, ano em que fizemos a nossa maior alteração, não está no horizonte relevante para política monetária. Diga-se de passagem, estimamos que o horizonte é majoritariamente em 2021, mas o BC já traz em suas avaliações as perspectivas para 2022.

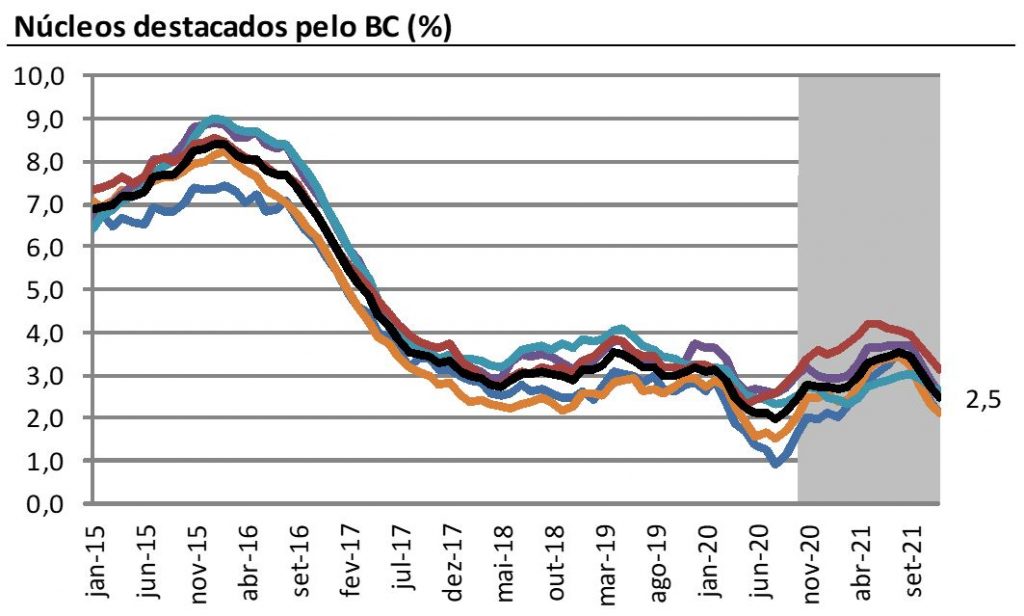

Fora isso, apesar do avanço nos núcleos, na margem, e em perspectiva até junho de 2021, os mesmos deverão desacelerar fortemente no segundo semestre do ano que vem. Nossa projeção se sustenta no fundamento econômico, no qual o desemprego deverá avançar, as artificialidades que sustentam a demanda terão saído do cenário (como auxílio emergencial) e a ociosidade da economia, representado pelo hiato do produto (cerca de -5%) deverá impor uma realidade de recuperação gradativa da economia sobre os preços.

Em outras palavras, mesmo com o horizonte relevante mais próximo (em 2021), os fundamentos seriam suficientes para manter os juros inalterados.

No tocante ao que o BC irá fazer, ainda existem algumas barreiras, de comunicação e teóricas, para serem transpostas. A primeira é o Forward Guidance (FG), que, de acordo com a autoridade, seria removido apenas quando as expectativas se aproximarem para o horizonte que o Copom mira (hoje em 2021 e 2022). Depois de removido é necessário ressaltar outros aspectos apontados pelo BC, que a elevação de juros não é mecânica.

Assim a regra de Taylor volta a guiar os passos de política monetária. Cronologicamente isso tem chances minimamente mais consistentes de ocorrer apenas no início do ano que vem. Nesse momento, o Banco Central terá o horizonte preponderante em 2022, que hoje tem suas expectativas no alvo da meta, mas o hiato do produto atribui um viés substancialmente negativo, assegurando a manutenção de taxa.

Conte sempre com a Ativa. Para sanar quaisquer dúvidas, estamos à disposição. Até o próximo artigo!

Abra sua conta agora

Étore Sanchez