Possíveis cenários para o futuro da política monetária

No Palavra do Especialista de hoje dissecaremos sobre os possíveis cenários para a trajetória da taxa Selic visando a meta de inflação para 2022. Além disso, falaremos sobre o último comunicado do COPOM e sua possibilidade de subir a Selic no curto prazo. Por último, exploraremos também uma reprodução do Indicador de Condições Financeiras do Banco Central (BC), publicado no Relatório Trimestral de Inflação de março/2020.

Um dos principais debates da conjuntura atual é o futuro da política monetária, todos os seus determinantes e suas implicações. Assim, não podendo ser diferente, na Carta Macroeconômica Mensal da Ativa Investimentos exploraremos melhor o cenário da casa, bem com a crescente probabilidade de um cenário alternativo.

Juros e o futuro da política monetária

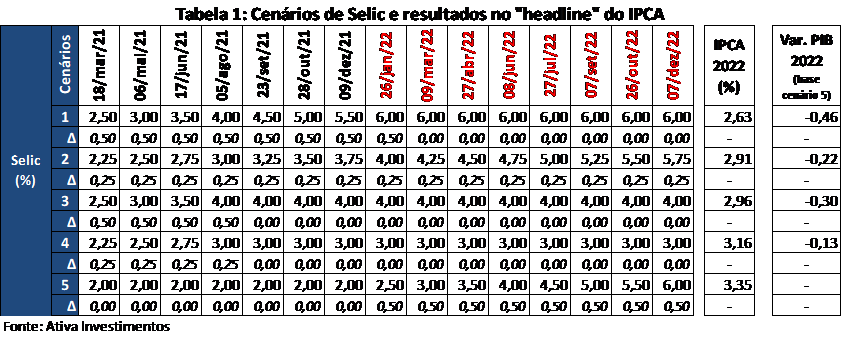

Assim, a fim de explorar as possibilidades matemáticas sobre o futuro da política monetária, fizemos algumas simulações para os cenários de juros, buscando a máxima aproximação da inflação para a Meta em 2022 (horizonte relevante para o BC atualmente). De antemão, já afirmamos que a Curva de Phillps estimada por nós aponta que o único cenário que observamos a maior convergência é o que mantém a taxa Selic estável por todo 2021.

Evidentemente que a meta estipulada pelo Conselho Monetário Nacional (CMN) ao BC ser sobre a inflação cheia polui muito o exercício, pois obriga a considerar hipóteses para partes menos sensíveis ao juro.

A primeira hipótese que se deve discutir antes de passarmos às simulações é sobre Alimentação no domicílio, que mesmo após ter acumulado, em projeção, alta de quase 25% em 2020 e 2021, não entrará em deflação, mantendo o nível estável, ou seja, com variação de +0%, o que avaliamos como relativamente conservador.

Por sua vez, consideramos os administrados como 100% inerciais, ou seja, refletem a inflação de 2021, que no caso da Ativa é 3,6%, brevemente acima da mediana do Focus.

Quaisquer hipóteses relacionadas ao câmbio e/ou petróleo poderiam gerar viés nos administrados dada a volatilidade e imprevisibilidade dos ativos, por isso a opção pela hipótese inercial.

Fora isso, vale lembrar que em anos eleitorais, como é o caso de 2022, os preços administrados sofrem diversos ataques discricionários por parte dos governantes, o que não é considerado em nossa hipótese.

Simulações para o cenário de juros

Antes de passarmos ao quadro com as simulações, é fundamental apontar que o hiato do produto base utilizado é de -2,9% ao término de 2022, e as alterações de juros afetam-no conforme exposto na última coluna da tabela abaixo.

Na tabela acima é possível notar que o cenário precificado pelo mercado hoje ao longo de 2021, com sucessivas elevações de 50 pontos a partir de março, exposto na linha 1, é o que “rouba” mais PIB dentre os cenários e entrega a inflação mais baixa em 2022. Por conseguinte, evidentemente, o cenário mais acomodatício se aproxima mais da meta de 3,50% para o ano.

É interessante notar que no cenário 3 é proposto um ciclo com 4 elevações de 50 pontos da Selic, conduzindo-a a 4,0% no início do 2S21. Esse cenário, matematicamente é pior em termos de atividade e inflação que um cenário 2, apelidado de Greenspan, uma vez que pressupõe elevações ao pace de 25bps, nos moldes do famoso ciclo conduzido pelo ex-presidente do Fed.

Assim chegamos cenário 4, quando o BC começa com uma elevação tímida de 25bps já em março, mas interrompe o ciclo já em agosto, quando a Selic chega a 3%, mantendo ali por um grande tempo. Ainda que o haja perda de PIB e que a inflação fique mais distante da meta do que o cenário 5, trata-se de um cenário que vem ganhando probabilidade pela comunicação da autoridade monetária.

Na última ata o BC apontou em seu 15º parágrafo uma discussão entre os membros do board no qual alguns componentes “questionaram se ainda seria adequado manter o grau de estímulo extraordinariamente elevado”. Note que a insatisfação referida se dá no âmbito do grau de estímulo, e não da sua existência. Assim, após fala recente de alguns membros, vem crescendo a probabilidade de adoção de um ciclo tímido altista que seria interrompido muito em breve, apenas para remoção do estímulo extraordinariamente elevado, impulsionando a probabilidade, a nosso ver, do cenário 4.

Pode-se questionar o porquê do cenário 4 ganhar probabilidade e não o cenário 3. Evidentemente que tal avaliação se vale do cenário macroeconômico traçado aqui na Ativa Investimentos. Projetamos que ao longo de 2021, o desemprego irá avançar fortemente e a ociosidade irá se revelar forte após a saída do auxílio emergencial nos moldes observados em 2020. Assim, com isso ocorrendo ainda no primeiro trimestre, a autoridade se veria inibida pela conjuntura em acelerar o pace da elevação de juros que começara tímida em março, se vendo forçado pela atividade, a encerrar as altas.

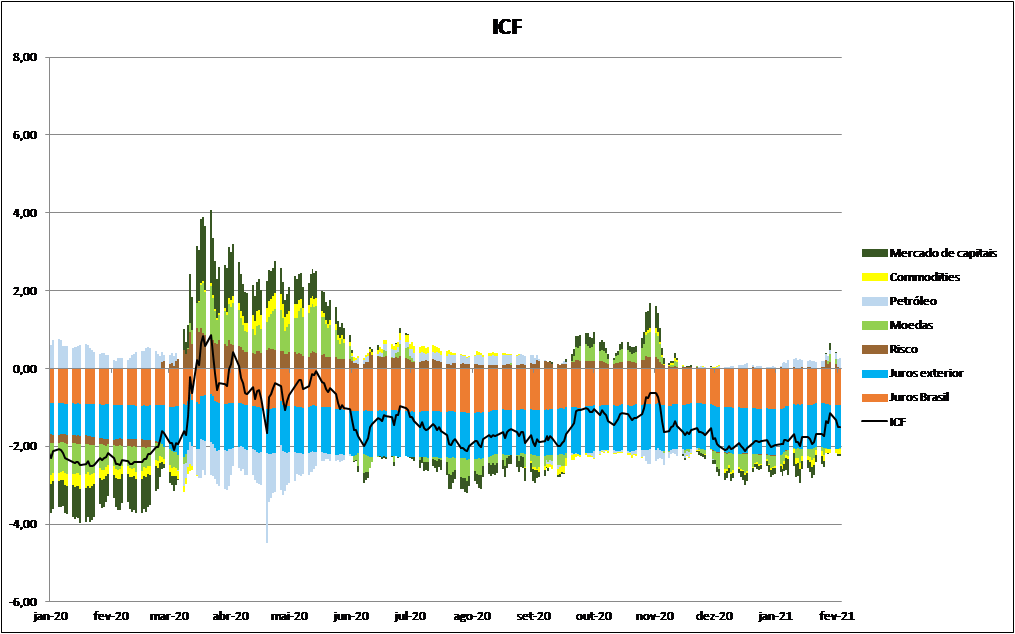

Não obstante, é motivo de debate dentro do departamento de pesquisa da Ativa, se o juros à 2,0% não seriam contraproducentes por causar um steepening de curva. Para quantificarmos o quão contraproducente poderia vir a ser a manutenção do juros à 2,0% reproduzimos o ICF publicado pelo BC no RTI de março/20 . Ao contrário do que se poderia esperar o modelo do BC não mostra relevante aperto de condições financeiras apesar da elevação na inclinação da curva.

Nota-se que a elevação da inclinação da curva, ocorrida em março/20, contribuiu com um aperto das condições financeiras (quando o ICF fica acima de 0), muito em função do movimento coletivo de aversão ao risco. Os próprios indicadores de risco explodiram, bem como as moedas e o mercado de capitais. Atualmente, mesmo que o juros do DI com vencimento janeiro/22 ficasse em 2% e o vencimento/25 subisse, não seria suficiente para deixar o ambiente financeiro contracionista conforme exercício proposto.

Vale destacar que algumas críticas podem ser feitas ao índice do BC exatamente por subestimar os efeitos do juros brasileiros na equação, mas ressaltamos que este é o componente mais pesado mesmo em módulo, com coeficiente de 0,34.

Dentro dos juros Brasil estão Swap Pré-DI 360 e 1800 dias. Podendo-se questionar o curto horizonte para se mensurar uma inclinação de curva. Entretanto, com estamos falando de um ICF no âmbito da condução da política monetária, o que excede, sendo generoso, 5 anos, já é responsivo muito mais aos riscos fiscais do que ao próprio ciclo de juros conduzido pelo BC.

Ainda que se critique que os modelos consideram nível, ofuscando as variações dos juros, também não procede uma vez que ao variar 50 pontos ao nível de 14% é muito diferente, em termos de condições financeiras, do que variar 50 pontos ao patamar de 2%.

Deste modo, concluímos que, por enquanto, ainda prepondera o cenário no qual o juros permanece estável à 2,0% ao longo de 2021, com crescente probabilidade, por comunicação, de uma projeção que remove os grau extraordinariamente elevado do estimulo monetário no país, mas com elevação apenas à 3,0% em mínima consonância com nosso cenário e ao regime de metas de inflação.

Conte sempre com a Ativa Investimentos.

Abra sua conta agora

Étore Sanchez